どうも。投資侍です。

前回はインデックス投資について話しをしました。

今回は続きの話しになります。

前回、インデックス投資とは

「インデックスファンドを積み立て投資して長期運用すること」

と話しました。

「インデックスファンドは分かったけど、積み立て投資って何?」

と思う人もいますよね。

ですので、今回は積み立て投資について説明をしようと思います。

積み立て投資について

投資は安いときに買って、高いときに売れば儲かります。

当たり前ですよね。

でも、実際に投資をしてみると、価格が下落気味の時は購入しづらく、

「もっと下がってから買おう。」

と思ってしまい、その後、価格が上がってしまって購入時期を見逃してしまったりします。

逆に価格が上昇気味の時は

「この調子でいけば、もっと上がるかも。」

と思って購入し、価格が下落して、高値づかみをしてしまったりします。

タイミングよく売り買いできれば良いのですが、株式や投資信託の今の価格が高いのか安いのか分かる人は誰もいません。

プロでも難しいと思います。

たまにはうまくいくこともあるかも知れませんが、ずっと当て続けるのはかなり難しいと思います。

そこで、タイミングは気にせず、定期的に定額で購入する積み立て投資をお勧めしたいと思っています。

一度に買うのではなく、例えば、毎月一定金額で積み立てることにより、株価が割安な局面ではたくさん買い、割高な局面ではそれほど買わないことになるため、購入価格を平均化することができます。

この購入方法を「ドルコスト平均法」と言います。

ドルコスト平均法について

それでは、ドルコスト平均法について説明していきましょう。

それでは、ドルコスト平均法について説明していきましょう。

まずドルコスト平均法についてですが、

定期的に定額で購入する積み立て投資のことです。

ドルコスト平均法を活用することで、購入価格を平均化することが可能になります。

以下にドルコスト平均法の効果についてまとめてみました。

どのように「ドルコスト平均法」の効果が発揮されるかを説明していこうと思います。

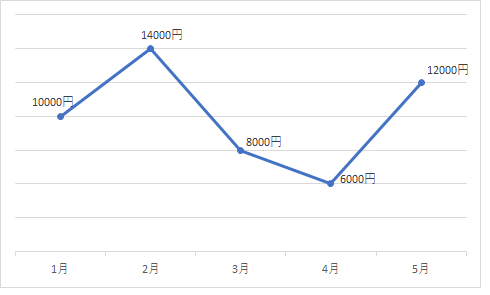

グラフの様に投資信託の基準価格が推移した場合、毎月10,000口を定量購入した場合と、毎月10,000円を定額購入した場合(ドルコスト平均法)について比べてみることにしましょう。

投資信託の基準価格の推移

毎月10,000口の定量購入の場合

毎月10,000口の定量購入の場合

| 1月 | 2月 | 3月 | 4月 | 5月 | 合計 | |

|---|---|---|---|---|---|---|

| 積立金額 | 10,000円 | 14,000円 | 8,000円 | 6,000円 | 12,000円 | 50,000円 |

| 購入口数 | 10,000口 | 10,000口 | 10,000口 | 10,000口 | 10,000口 | 50,000口 |

| 平均購入単価 | → 50,000円で50,000口なので、10,000口あたり10,000円 | |||||

毎月10,000円の定額購入の場合(ドルコスト平均法)

1月 2月 3月 4月 5月 合計

積立金額 10,000円 10,000 10,000円 10,000円 10,000円 50,000円

購入口数 10,000口 7,143口 12,500口 16,667口 8,333口 54,643口

平均購入単価 → 50,000円で54,643口なので、10,000口あたり9,150円

積み立て5カ月後の合計の積立金額が共に50,000円と同じ金額でも、毎月10,000円を定額購入した方が、合計の購入口数が多くなっているのが分かると思います。

また、毎月10,000円を定額購入した場合は2月の基準価格が14,000円と高めの時には購入口数は少なく購入し、3月、4月の様に基準価格が8,000円、6,000円と低くなった時には、その分だけ購入口数が多くなってきます。

結果的に、10,000口あたりの平均購入単価も毎月10,000円を定額購入した場合の方が9,150円と安くなっているのが分かると思います。

このように毎月、一定金額で積み立て投資をすることで、株価の高いところで買う時もあるけれど、株価の低い時に購入を見送るといったことを避けることができて、購入価格が平均化されるのです。

つまり、ドルコスト平均法で、定期的に一定金額で購入していく積み立て投資は、

- 投資で最も大切な「安く買うこと」を簡単に実践できる

- 時期を分散して購入することで、購入価格が平均化される

ことになります。

相場を読まずに平均を狙えることになることになりますね。

仕組化の重要性

ただ、実際、投資を行っていくと分かると思うのですが、悪いニュースがあって株価の下落局面では

「今、資金を投入しても、もっと下がるのではないか?」と不安に思ってしまい、

「今月は購入するのをやめておこう。」という様になかなか購入できなくなってしまいます。

株価の下落局面は後から考えると絶好の購入タイミングなのですが、心理的に購入し辛くなりがちです。

そこで、ネット証券の自動引き落とし、自動積立がおススメです。

給与が入る銀行口座から設定した金額を証券口座に自動で引き落とし、引き落とした金額分について自動でインデックスファンドを買い付けていく、この仕組化がとても大事です。

価格に影響されず、上がっても下がってもても一喜一憂せず、淡々と定期的に一定額づつ買い付けていく。

これが後々、とても効いてきます。

自分の意思で毎月の積み立て投資を行おうとするとついつい忘れがちになってしまいます。

また、「今月も積み立てをしないといけない」と思うと、どうしても積み立てという行為自体に負担を感じることもあると思います。

ましてや株価が下落気味の時期であれば、なお資金投入を見送ることになりがちです。

なので、積み立て投資を行うだけでは不十分で、必ず積み立てが続けられるように仕組化する必要があるのです。

現在はネット証券で自動引き落とし、自動積立ができるので手間がかかりません。

考えることもなく定期的に購入することができます。

私は10年間、この自動引き落とし自動積立てで毎月購入してきました。

といっても、最初に設定さえしておけば、途中では何もすることはありません。

仕事が忙しい時も、プライベートで予定が重なって、投資のために時間が取れない時も、手を掛けずに購入していってくれます。

毎月のことなので積み立て購入を忘れている時もあります。

そんな時も仕組化してあれば、気にすることはありません。

毎月定期的に積み立て購入していってくれます。

この仕組みが無ければ、私もここまで利益が上がっていなかったのではないかと思っています。

手間を掛けず毎月定額を買い付けていく、この仕組みがとても大事だと、今さらながらに思います。

是非、ネット証券の自動引き落とし、自動積み立てで仕組化して手間をかけず投資をしてもらえればと思います。

タイミングを図って買い時を考えることの難しさ

リーマンショックをニュースで聞いて知っている私は、その頃まだ投資をしてなかったにしろ、株価が下落する恐ろしさを身近で見てきています。

当時は100年に1度の金融危機だと言われていました。

ただ、あれだけひどい暴落の後も、株価が上昇しているのも知っています。

となると、「株価が下落しきったところで株式に関連する投資信託を買えば、儲かるのでは?」という気持ちがどこかで働いてしまいます。

そんな折、2020年3月コロナショックで株価が暴落します。

当時の私は「株式関連の投資信託が安くなったので、買い増す良い機会だな」と思っていました。

一方で、コロナの影響って2年ぐらい続くという話しもあり、

「これは半年から1年ぐらいかけて株価が下落し続けるかもしれないな。」と考えました。

そこで、積立金額だけは上げたのですが、まとまったお金で買い増しをするのは待つことに。

実際どうだったか、当時のダウ平均株価の推移を例に話をしようと思います。

引用元:世界の経済ネタ帳より

グラフを見てもらえば分かると思いますが、2020年3月を底に株価はあれよあれよという間に上昇していってしまい、まとまったお金で買い増しをする時期を逃してしまいました。

一方で、積立金額を上げて毎月定額積立を行っていたインデックスファンドは下落相場でも淡々と購入することができました。

定期的に定額を積み立てるということは「感情を排除して、下落相場でも淡々と積み立てることでドルコスト平均法の機能を利用する」ということだと痛感させられた出来事でした。

ただ、誤解をされないために話しますと、積み立て投資(ドルコスト平均法)はタイミングを図って売買をする投資と比べて有利か?と言われると、有利でも不利でもないと言わざるを得ないんです。

いくら購入価格が平均化されるといっても、タイミングを無視して購入しているので、後から見ると株価の高値で購入してしまうということもあり得ます。

もし株価の底値で買って最高値で得ることができれば、それに越したことはありません。

収益をあげることができると思います。

ただ、そんな適切なタイミングで売買を行うことは言うのは簡単ですが、実践するのはとても難しいです。

明日の株価が上がるのか下がるのかなんて全く分かりません。

私のコロナショックの時の事例から見ても難しいことは分かってもらえたのではないかと思います。

株価を予想するのはプロでも難しいと思います。

一方、毎月の積み立て投資はどんな素人でも実践できます。

投資の素人と思うのであれば、株価を予想して投資するのをやめて、毎月定額で積み立てるのをお勧めします。

買って保有しておく

積み立て投資を行ってく上で気を付けておいて欲しいことがあります。

それは個別株で行うような売り買いのタイミングを図って儲ける投資ではないということです。

基本、買って保有しておく(バイ&ホールド)という方法を取っていく投資だと考えて欲しいのです。

「それって大丈夫なの?」

と思うかもしれませんが、分散投資をしているインデックスファンドだからできることです。

個別株に投資していると、その会社が倒産した時には株式が無価値になってしまいますよね。

それでは買ってずっと保有しておくだけでは危険です。

その株式を発行している会社の業績を調べたり株価の状況を見て、場合によっては売買する必要も出てくるでしょう。

一方、インデックスファンドであれば、世界に分散投資ができるので、個別会社が1社だけ倒産しても影響は小さくて済みます。

そして、世界経済の成長に投資することになるので、世界経済が成長するのをじっくり待てば良いのです。

そのために買って保有しておくという方法を取ることになるのです。

もちろん、お金が必要になった時は売って現金化する必要は出てきます。

その時は迷うことなく売って現金化しましょう。

ですが、そうならない様に、基本的には寝かしておけるお金を投資していくことを心掛けて欲しいのです。

買って保有しておく(バイ&ホールド)ための積み立て投資だ、ということを意識して投資を行って欲しいと思います。

まとめ

インデックス投資は定期的に定額で購入する積み立て投資(ドルコスト平均法)がおススメ。

そして、ドルコスト平均法は、

- 投資で最も大切な「安く買うこと」を簡単に実践できる

- 時期を分散して購入することで、購入価格が平均化される

ことになります。

また、積み立て投資についてもまとめますと、

・ネット証券の自動引き落とし、自動積立を利用して仕組化するのがおススメ。

・買って保有しておく(バイ&ホールド)がおススメ。

積み立て投資について分かってもらえたでしょうか?

投資の初心者、素人の方はインデックスファンドを積み立て投資をして長期運用するのを強くお勧めしたいと思います。